صنعت پتروشیمی و بازارهای سرمایه

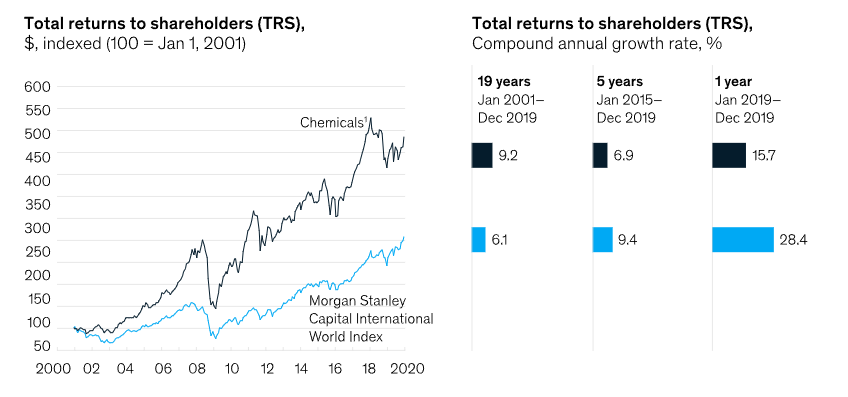

به گزارش نفیرنفت | شبکه خبری صنعت نفت ایران؛ تا پایان سال ۲۰۱۹ میلادی صنعت پتروشیمی جهان به ازای هر ۱۰۰ دلار سرمایه گذاری که در سال ۲۰۰۱ میلادی انجام شده بود ۵۵۰ دلار آمریکا سوددهی داشت و این بسیار بالاتر از متوسط بازدهی در بقیه صنایع یعنی ۲۰۰ دلار بود.

اما در طول ۵ سال گذشته به رقم بهبود اندک در سال ۲۰۱۷ همیشه عملکرد ضعیف تری داشته است. برای اینکه شرکتهای پتروشیمی بتوانند یک بار دیگر جایگاه واقعی خود را در بازارهای سرمایه در سرتاسر جهان به دست بیاورند، تحقیقات وسیعی انجام شده است تا تشخیص دهند که سرمایه گذاران به چه چیزهایی اهمیت می دهند.

نتایج این تحقیقات حاکی از آن است که مدیران عامل بایستی بر روی بازدهی سرمایهگذاری و رشد – که بر اساس نظریه مالی شرکت ها و تحقیقات انجام شده- عوامل بنیادین ایجاد ارزش هستند، متمرکز شوند.

نگاهی به گذشته: عصر طلایی

بین سالهای ۲۰۰۰ تا ۲۰۱۹ میلادی صنعت پتروشیمی با با تفاوتی به اندازه سه صدم درصد در سال همه بخش های بازار را سرمایه را پشت سر گذاشت ( نمودار ۱). سه عامل میتوانند این موفقیت را توضیح دهند:

۱. رشد انبوه تقاضا برای محصولات پتروشیمی در بازارهای نوظهور بهخصوص چین که هم برای شرکتهای پتروشیمی داخلی و هم برای بازیگران جهانی بسیار مهم بود.

۲. عامل دوم بهبود قابل توجه بازدهی سرمایهگذاری در شرکتهای پتروشیمی تولیدکننده مواد شیمیایی تخصصی بین سالهای ۲۰۰۰ تا ۲۰۱۱ بود، که همین امر باعث شد که کار منحصر به فرد و عملکرد قابل توجه آن ها موقعیت شان را در زنجیره ارزش بهبود بخشد.

۳. نهایتاً در دسترس بودن خوراک های غیرمتعارف با هزینه های پایین به خصوص گاز شیل در ایالات متحده آمریکا باعث شد که حاشیه سود به صورت قابل توجهی بین سالهای ۲۰۰۹ تا ۲۰۱۴ افزایش یابد.

نمودار ۱- صنعت پتروشیمی شاخص جهانی را در بلند مدت در پشت سر گذاشت، اتفاقی که در پنج سال گذشته تکرار نشد

سرمایه گذاری

منبع: Capital IO

در همان دوره زمانی ارزش صنعت پتروشیمی که با ضرب ارزش شرکت در درآمد قبل از بهره، مالیات و استهلاک به دست می آید، با سرعت بالاتر از ارزشگذاری کل بازار افزایش یافت. این اختلاف از از تقریباً ۱۰ درصد در ابتدای هزاره به نزدیک تصاویر در انتهای سال ۲۰۱۹ رسید. اما با وجود این روندهای مثبت بلندمدت جایگاه صنعت در بازارهای سرمایه رو به افول گذاشت: از سال ۲۰۱۵ تا سال ۲۰۱۹ به میزان ۲.۵ صدم درصد در سال از بقیه بازارها عقب ماند.

بازارهای سرمایه برای کدام یک از جنبه های عملکردی شرکتهای پتروشیمی ارزش بیشتری قائل است؟

به منظور فهم این بد اقبالی اما عوامل ایجاد ارزش را تجزیه و تحلیل کردیم تا بتوانیم در تشخیص دهیم که سرمایه گذاران چه عواملی برایشان از همه مهمتر است. ما در این تحقیق از رویکرد آماری برای تجزیه و تحلیل داده های مالی بیش از ۴۵۰ شرکت پتروشیمی در سرتاسر جهان در طول بیست سال گذشته استفاده کرده ایم.

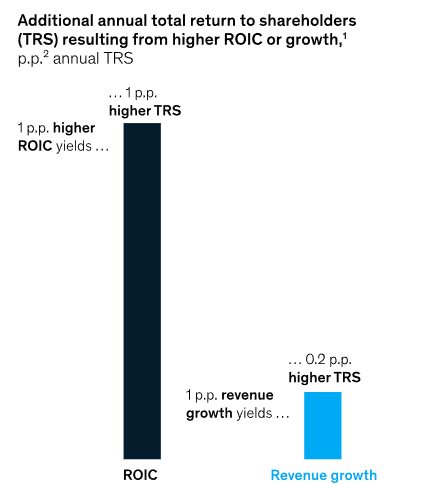

نظریه مالی شرکتها پیشبینی میکند که نرخ بالاتر بازدهی سرمایه و نرخ رشد بالاتر می تواند باعث افزایش بازدهی سهامداران باشد. صنعت پتروشیمی نیز از این قاعده مستثنا نیست. آنچه که ممکن است باعث تعجب بسیاری از ناظران باشد عواملی است که چندان مهم جلوه نمی کنند.

بعد از محاسبه اختلافات موجود به این نرخ بازدهی سرمایه و رشد ما به این نتیجه رسیدیم که بسیاری از عواملی که نوع آن به عنوان عوامل مهم برای سرمایهگذاران در نظر گرفته میشوند – مانند پروفایل محصولات شیمیایی در مقابل پروفایل محصولات شیمیایی تخصصی و مناطق جغرافیایی فعالیت- تاثیر چندانی بر سود سهامداران نداشته اند.

بنابراین شرکت های پتروشیمی پیش رو باید بر روی این موضوع تمرکز کنند که چگونه این عوامل بر روی بازدهی سرمایه و روش تاثیر می گذارند، نه اینکه این عوامل را به عنوان عوامل نهایی در نظر بگیرند. همانطور که نظریه ارزیابی پیشبینی میکند نرخ بازدهی سرمایه و رشد بیشترین تأثیر را بر روی سود سهامداران شرکتهای پتروشیمی دارد.

بسیاری از ناظران صنعت پتروشیمی میدانند که روند صعودی در نرخ بازدهی سرمایه نقش بسیار مهمی را در عملکرد مثبت این صنعت در بازار سرمایه در ابتدای قرن جاری داشته است. مدل رگرسیون چند متغیره برای نرخ بازدهی سرمایه و نرخ سود سهامداران نشان می دهد که در طول دوره زمانی مورد مطالعه شرکتی که به اندازه یک صدم درصد مزیت در نرخ بازدهی سرمایه نسبت به شرکت دیگر داشته است و عملکرد آن در بقیه زمینه ها یکسان بوده است توانسته از همین مزیت در سود سهامداران برخوردار شود.

نمودار ۲- کل بازدهی سالانه سهامداران در نتیجه نرخ بازدهی یا نرخ رشد بالاتر

سرمایه گذاری

منبع: Capital IO

این اثر را در طول سال تا زمانی که این اختلافات وجود دارد باقی می ماند: شرکتی که به اندازه یک صدم درصد نرخ بازدهی سرمایه بالاتری دارد در مقایسه با شرکت های دیگر نرخ سود سهامدارانش یک صدم درصد بالاتر است.

اگرچه ممکن است این اختلاف بسیار اندک به نظر بیاید اما به لحاظ ریاضی مفهوم این اختلاف این است که شرکت اول میتواند در طول یک دهه به طور متوسط ۲۰ درصد رود و بالاتری را به سهامداران خود ارائه دهد. مدل مشابهی نشان می دهد که شرکت پتروشیمی یک صدم درصد نرخ رشد بالاتری داشته است در مقایسه با سایر شرکتهای پتروشیمی نرخ سود سهامدارانش ۲/۰ درصد بالاتر بوده است ( نمودار ۲). باز هم شرکتی که نرخ رشد بالاتری دارد می تواند اختلاف در نرخ سود سرمایه گذاران را به ازای هر سال افزایش